L’épargne salariale est un dispositif offrant de nombreux avantages sociaux mais également fiscaux. Selon la nature des fonds versés et le type de support choisi, PER ou PEE, primes ou versements volontaires, les règles fiscales seront différentes.

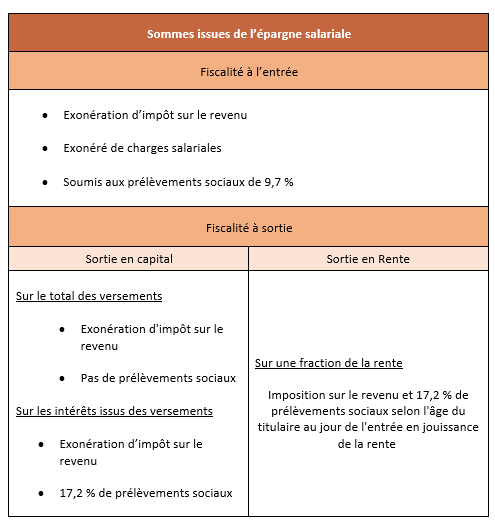

I. Fiscalité applicable aux sommes issues de l’épargne salariale.

Les sommes perçues dans le cadre des primes d’intéressement et de participation, sont exonérées de l’impôt sur le revenu si vos salariés les ont placés sur leur PERECO ou le PEE dans un délai maximum de 15 jours après la perception des primes.

Pour se faire, les sommes versées doivent être inférieures à la moitié du PASS de l’année de l’exercice concerné soit 50% du PASS 2019 représentant un versement maximal de 20 262 euros.

A noter : Dans le cadre de l’épargne salariale, l’employeur verse en année N, les primes d’intéressement et de participation de l’année N-1. Donc en 2020, si vos employés souhaitent placer leurs primes sur un support d’épargne, ils doivent prendre en considération le PASS 2019.

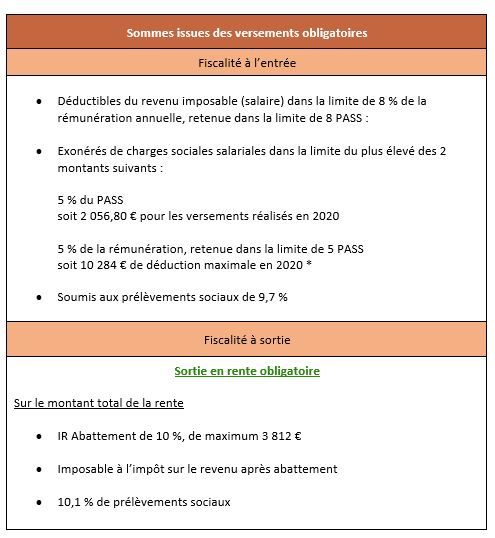

II. Fiscalité applicables aux versements obligatoires

Les sommes issues des versements obligatoires effectués par le salarié et l’entreprise sont exonérés de charges salariales et déductibles de l’impôt sur le revenu dans une certaine limite lorsqu’elles sont placées sur un Plan d’épargne retraite d’entreprise obligatoire. La sortie se fait obligatoirement en rente à titre onéreux, c’est-à-dire imposable à l’impôt sur le revenu après abattement de 10% et soumis à 10.1% de prélèvements sociaux.

III. Fiscalité applicables aux versements volontaires

Sur certaines solutions d’épargne, d’épargne tels que le Plan d’épargne retraite d’entreprise collectif (PERECO), le plan d’épargne retraite d’entreprise obligatoire (PERE obligatoire) et le Plan d’épargne retraite individuel, il est possible d’effectuer des versements volontaires que vous pouvez décider de déduire ou non de votre imposition.

A la sortie, la fiscalité est alors différente, la part de capital correspond aux versements volontaires déduits est soumis à l’impôt sur le revenu et les plus-values sont soumises aux prélèvements sociaux (CSG et CRDS) à hauteur de 17,20%.